郝旭光 博士

对外经济贸易大学国际商学院教授(二级),博士生导师,商学院学术委员会主席。

1994年被评为“北京市高校优秀青年骨干教师”。

2003年主讲的课程被评为“北京市精品课程”。

2007年被评为“对外经济贸易大学十大学生最喜爱教师 ”。

2009年被评为对外经济贸易大学优秀教师 。

2011年被商学院评为首届教学标兵 。

2012年被评为对外经济贸易大学首届师德先进个人 。

2012年被评为北京市教学名师 。

2013年被对外经济贸易大学评为首届教学标兵 。

2014年被评为北京市2014年高校十佳师德标兵 。

在上海电视台第一财经频道与《上海证券报》开设专栏:投资心理学 。

在《上海证券报》开设专栏“有话郝说”(2015年8月以后在此专栏下开设子专栏“股票投资心理学”)

观点被央视CCTV2 《央视财经评论》2013年7月9日的专题<CPI微涨 释放什么信号?>中引用,关于股灾的界定标准已经成为业内的标准,现在被其他媒体广泛引用 。

文章提要

禀赋效应的产生并不是因为拥有某一物品的人真的比没有这一物品的人更觉得这一物品的珍贵,而是放弃这一物品在心理上带来的痛苦导致人们不愿放弃既有的东西。而人们感觉到的损失带来的伤害,远远大于等值的获益带来的愉快。股票投资不同于买房,要注意减少禀赋效应的影响,不能与持有的股票“谈恋爱”,不是要把自己变成“股东”。而是注意选择卖点,及时卖出。

为什么有些中小投资者会与持有的股票“谈恋爱”,做股票最后把自己变成了“股东”?买股票与买房子的心态有何不同?买股票和买房子应该是什么心态?为什么应该是这样的心态?家里为什么有那么多没用的东西仍然没有被扔掉?这就引出禀赋效应的话题。

1.禀赋效应(Endowment Effect)

理查德·塞勒(Richard·Thaler)1980年首次提出禀赋效应(也称原赋效应)的概念,指的是人们不愿意放弃自己拥有的物品这一现象。假设5年前你花50美元从一个进取有为的艺术家那里买了一幅油。该艺术家后来成名了,这幅油画现在价值1000美元。设想你愿意出售这幅画的最低价位,并同时考虑你愿意付多少钱买一幅品质相当的油画。可能的结果是什么?结果是多数人在卖油画时要价较高,而买相似品质的油画时愿意支付的价钱较低。或者说,如果他们没有同样的油画,则愿意支付的价钱也较低。这种现象被称为禀赋效应。

卡尼曼、塞勒等(Kahneman,Jack Knetsch, Thaler)1990做过一个经典实验,随机挑选了半数被试,每人给了一个咖啡杯。这些人可以卖掉咖啡杯。实验发现,卖主的平均要价是买主的两倍。因为随机挑选了一半被试,理论上说,一半人愿意交易,拥有杯子的人有一半愿意卖出,没有杯子的人有一半愿意买进。但拥有杯子的人只有不到四分之一愿意卖出,没有杯子的人只有不到四分之一的人愿意买进,即实际交易数量还不到利用标准理论预测数量的一半。卖方标注高价、较少的实际交易数量反映出他们在放弃已经拥有的物品时极不情愿。这就是禀赋效应。

由这个实验可以看出,与得到某物品所愿意支付的金钱相比,个体出让该物品所要求得到的金钱通常更多。这就是禀赋效应的影响。

Thaler给芝加哥大学MBA学生呈现了下面两个假定的问题,在当时这是两个非常现实并且容易想象的问题:

问题1 1998年, 乔丹和公牛队要进行NBA总冠军决赛。你特别想看这场比赛。此时比赛门票已售完,并且你有很长一段时间甚至永远没有机会再看乔丹的比赛了。你知道到某人有票可能会出售。你愿意为这张票所付出的最高价是多少?

问题2 1998年,乔丹和公牛队要进行NBA总冠军决赛。你有一张票而且非常想看这场比赛。比赛门票已售完,并且你有很长一段时间甚至永远没有机会再看乔丹的比赛。如果你要卖掉这张票所开出的最低价格是多少?

塞勒的实验结果是,在问题1中他的学生平均愿意付330美元,而在问题2中他们平均要价1920美元。由此可以看出,买卖价格之间巨大的差距。

George loewenstein,Daniel Kahnernan1991年研究了禀赋效应产生的原因。在实验中,63名学生被试中有一半的人被随机给了圆珠笔,另一半被给了一种可以换取6种不同礼物中任何一种的筹码。要求所有63名学生被试将该6种礼物对他们的吸引力进行排名。随后,实验者告诉所有学生被试,他们可以在圆珠笔与两块巧克力之间进行选择。实验结果显示出明显的禀赋效应:56%的拥有圆珠笔的学生选择了圆珠笔,而只有24%的没有圆珠笔的学生选择了圆珠笔。但是,当要求学生被试对礼物的吸引力进行排名时,那些拥有圆珠笔的学生并不认为圆珠笔比巧克力更有吸引力。

这两个实验表明,禀赋效应的产生并不是因为拥有某一物品的人真的比没有这一物品的人更觉得这一物品对自己珍贵,而是放弃这一物品给自己心理上带来的巨大痛苦导致人们不愿放弃既有的东西。

这就能解释为什么家里有那么多没有用的东西仍然不会被扔掉。尽管已经没用了,但扔掉了仍然觉得是损失。

这种禀赋效应表明,人们倾向于过高估计拥有东西的价值。因为所有权框架创造的价值,与在理性分析上商品带给个体的价值是不一致的。这种不一致的判断能部分解释这个现象,为什么许多卖房者给自家住房标出了不切实际的高价,并且发现在很长一段时间很少有人出价来买。

为什么会有禀赋效应?因为准备出售的已有物品与自己紧密关联,是自我的一部分,定价必然高。准备购买的,还不是自我的一部分,定价相应较低。

另一个原因是“损失厌恶”,因为人们在卖出常用的物品时会激活大脑中与损失厌恶和痛苦有关的区域。卖出常用的东西常常被视为一种损失,人们感觉到的损失带来的伤害远远大于人们感觉到的等值的获益带来的愉快。

2.股票市场禀赋效应的表现及其克服

个人和公司拥有的东西像汽车、住房、股票等等,也存在这种禀赋效应。当中小投资者买进某只股票后,即使价格已经很高,也常常不愿意卖出,结果捂得时间过长,有可能坐了“电梯”——极可能回到买价附近甚至跌破买价。

对于某只股票,投资者对它的看法可能取决于自己是否持有这只股票。当他们持有某只股票后,特别喜欢寻找论述这只股票上涨理由的内容;看到这只股票上涨的原因描述时两眼放光;极不愿意看到这只股票下跌的理由。这种心态,会强化投资者持有某只股票不愿轻易卖出因而长期持有的决心,最后可能真的就做了“电梯”变成股东了。

如何克服这个问题?这就需要考虑禀赋效应是否普遍存在?商店里的买卖主有没有禀赋效应?为什么?禀赋效应存在的条件是什么?

现实经济活动中,不是全部物品都有禀赋效应,而是用于“使用”的物品才有,用于“交换”的物品没有。商店里的物品是用于交换的,所以没见到哪位商店的的主人不愿意卖出商店的物品。一个人拿1张10元钞票去换10张1元钞票,也没有不情愿和心疼的感觉,这说明此时不存在禀赋效应。因为商店里的物品和10元钞票是用来“交换”而不是用来“使用”的。

由此可得到启示,买股票与买房子是不同的。买股票不是为了持有即“使用”,不属于“常用物品”,而是为了“交换”即卖出,卖出的标准是看它是否还会上涨?既然不属于“常用物品”,在自己设定的短中长线技术指标出现卖出信号(如果自己短线操作就按照日线指标加周线指标;如果自己做中长线就按照或月线指标加周线指标)后,例如:三只乌鸦,长期均线下穿短期均线形成死叉等等,股票开始下跌了,或一直运行在下降通道准备卖出时就不要激活大脑中与损失厌恶和痛苦有关的区域以避免受禀赋效应的影响而舍不得卖,此时舍不得卖是一种错误的观念:舍不得卖只有一个条件,那就是未来要涨。做股票绝不能把自己变成“股东”。买房子通常是用来“使用”而不是用来“交换”的,因此,不要用炒作的心态来买房子。

——股票投资心理学系列之九

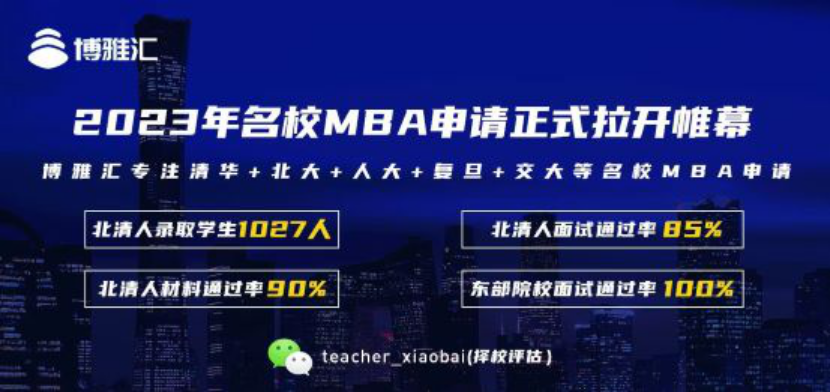

MBA项目介绍

对外经济贸易大学为全国第二批次MBA试点院校(第一批9所,第二批17所),于1993年开始招收工商管理专业硕士研究生(Master of Business Administration,简称MBA),培养单位为国际商学院。目前拥有在校生600余人,校友4000余人。

我校MBA项目依据国际认证(EQUIS和AACSB)标准制定国际化的人才培养模式,致力于培养全球化的高素质经营管理人才,以一流的教育品质得到了社会大众和媒体机构的高度关注,在各项评比排名中均名列前茅,成绩斐然,荣膺“中国最具价值MBA”、“中国最佳MBA”、“中国最具影响力MBA”等称号。

依托国际商学院的学科优势和强大师资,我校MBA设有“国际企业管理”和“财会与金融”两大专业方向,以招生宣传、教学管理、国际交流、学生工作、职业发展、校友工作等职能分工为基础,从招生入口、过程培养和就业输出三方面全方位保障MBA项目培养质量。以2015届毕业生就业数据为例,实现平均60%以上的薪酬增幅;2015年全年共举办讲座论坛、企业行、俱乐部等活动246次;全面高覆盖率的国际交流交换机会,世界名牌大学师资暑期学校来校授课;2017年开放在职MBA项目、国际本土全英文MBA项目、EMBA项目三个子项目招生,设立“6个提前批次+正常批次”招生模式,更有提前批次奖学金和联考普惠奖学金“双拼套餐”并行发放。